引言

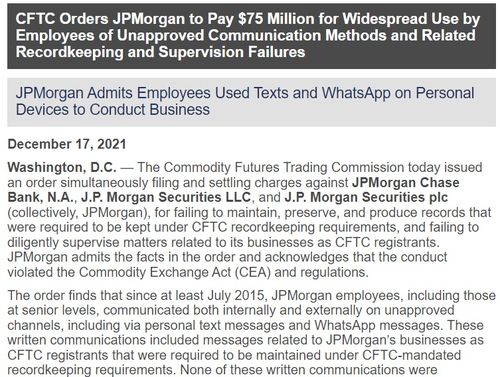

在金融监管的严格审视下,美联储近期宣布对美国最大的银行之一——摩根大通(JPMorgan Chase & Co.)处以约数千万美元的罚款。这一决定不仅反映了监管机构对金融市场合规性的高度重视,也揭示了银行业在风险管理和内部控制方面可能存在的漏洞。本文将深入探讨此次罚款的具体原因、对摩根大通及整个金融行业的影响,以及未来可能的监管趋势。

罚款背景与原因

美联储此次对摩根大通的罚款主要源于该行在多个业务领域未能遵守监管规定。具体来说,罚款涉及的问题包括但不限于反洗钱措施的不足、风险管理的缺陷以及对消费者保护法律的违反。这些问题的存在,不仅损害了银行的声誉,也对金融市场的稳定性构成了威胁。

反洗钱措施的不足

在反洗钱(AML)方面,摩根大通被指控未能有效监控和报告可疑交易。这一缺陷可能使得银行成为洗钱活动的渠道,严重违反了金融安全的基本原则。美联储的调查显示,尽管摩根大通拥有复杂的AML系统,但在实际操作中,这些系统并未能有效识别和阻止可疑交易。

风险管理的缺陷

在风险管理方面,摩根大通被发现存在多个漏洞。例如,在信贷风险评估、市场风险控制以及操作风险管理等方面,银行未能达到监管标准。这些缺陷可能导致银行在面对市场波动或内部操作失误时,无法有效保护自身及客户的资产安全。

消费者保护法律的违反

摩根大通还被指控违反了多项消费者保护法律。这包括在贷款服务、信用卡业务以及存款产品等方面的不当行为。这些行为不仅损害了消费者的利益,也违反了公平交易的基本原则。

罚款的影响

此次罚款对摩根大通的影响是多方面的。财务上的直接损失是显而易见的。其次,这一事件对银行的声誉造成了损害,可能导致客户和投资者的信任度下降。长远来看,这可能影响银行的业务发展和市场竞争力。

行业影响与监管趋势

摩根大通的案例对整个银行业都是一个警示。它表明,即使是行业巨头,也不能忽视合规性和风险管理的重要性。未来,预计监管机构将进一步加强监管力度,特别是在反洗钱、风险控制和消费者保护等方面。银行需要投入更多资源,以确保符合监管要求,避免类似的罚款和声誉损失。

结论

美联储对摩根大通的罚款是一个明确的信号,表明监管机构对金融合规性的要求日益严格。对于摩根大通而言,这是一个反思和改进的机会,以提升其内部控制和风险管理能力。对于整个银行业来说,这是一个警钟,提醒所有金融机构必须持续关注并遵守监管规定,以维护金融市场的稳定和公众的信任。未来,银行业将面临更加严格的监管环境,只有不断适应和改进,才能在竞争激烈的市场中立于不败之地。